怎么看印花税的核定比例?印花税的核定依据和核定比例是怎么算出的

发布日期:2022-11-19 18:24:37 已有 27914人浏览并咨询 本文标签:

- 微信:

-

15630121999 15630121999

- 电话:

怎么算印花税税费 一、印花税计税依据根据应税凭证的性质分别规定有以下几种: 第一种:合同或者具有合同性质的凭证,以凭证所载金额作为计税依据。 第二种:营业账簿中记载资金的账簿,以实收资本和资本公税总额作为计税依据。

第三种:不记载金额的权利许可证照:营业执照、专利证、房屋产权证等,以及企业的日记账簿和各种明细分类账簿等辅助性账簿,按凭证或账簿的件数纳税。

二、印花税计算方法:一般采用“比例税率”和“定额税率”计算。1、你提问中的公式,印花税是按比例税率计算的。2、应税凭证计税金额:是按应税凭证的性质规定的三种为计税依据的。也就是问题一中的三种形式。

3、这两种计算方法给你提供一份资料看看。三、有人说这个金额是当月进项额加销项额。这种方法是核定征收方式,和你问题中的公式计算方法不一样。

(一)如果纳税人有下列情形之一的,地方税务机关就应核定征收:1、未按规定建立印花税应税凭证登记簿的;2、虽然建立了登记簿但不能完整、准确、及时登记的;3、不能完整保存应税凭证的;4、拒不提供应税凭证或不如实提供应税凭证致使计税依据明显偏低的;5、采用按期汇总缴纳办法的,未按地方税务机关规定的期限报送汇总缴纳印花税情况报告,经地方税务机关责令限期报告,逾期仍不报告的或者地方税务机关在检查中发现纳税人有未按规定汇总缴纳印花税情况的;6、实际缴纳的印花税额与纳税人实际发生的应税行为所记载的计税金额明显不一致的。(二)核定征收方法是指按纳税人采购、销售(营业)收入金额核定应税比例计算征收印花税的一种方法。(三)按比例核定征收印花税税额的计算公式:应纳印花税税额=【采购金额×核定比率+销售(营业)收入金额×核定比率】×适用税率印花税征税范围现行印花税只对《印花税暂行条例》列举的凭证征收,没有列举的凭证不征税。

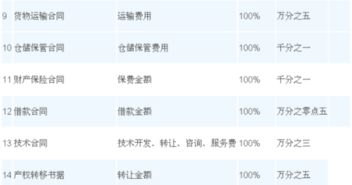

具体征税范围如下:1、经济合同税目税率表中列举了10大类合同。它们是:(1)购销合同。(2)加工承揽合同。

(3)建设工程勘察设计合同。(4)建筑安装工程承包合同。(5)财产租赁合同。(6)货物运输合同。

(7)仓储保管合同。(8)借款合同。(9)财产保险合同。(10)技术合同。

2、产权转移书据产权转移即财产权利关系的变更行为,表现为产权主体发生变更。产权转移书据是在产权的买卖、交换、继承、赠与、分割等产权主体变更过程中,由产权出让人与受让人之间所订立的民事法律文书。我国印花税税目中的产权转移书据包括财产所有权、版权、商标专用权、专利权、专有技术使用权共5项产权的转移书据。其中,财产所有权转移书据,是指经政府管理机关登记注册的不动产、动产所有权转移所书立的书据,包括股份制企业向社会公开发行的股票,因购买、继承、赠与所书立的产权转移书据。

其他4项则属于无形资产的产权转移书据。另外,土地使用权出让合同、土地使用权转让合同、商品房销售合同按照产权转移书据征收印花税。3、营业账簿按照营业账簿反映的内容不同,在税目中分为记载资金的账簿(简称资金账簿)和其他营业账簿两类,以便于分别采用按金额计税和按件计税两种计税方法。

(1)资金账簿。(2)其他营业账簿。

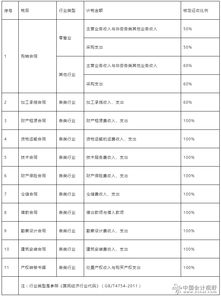

印花税的核定依据和核定比例是怎么算出的

一、工业(商业)企业的购销合同核定应缴纳印花税金额=(销售收入+采购金额)×核定率×适用税率;建筑安装企业的建筑安装工程承包合同核定应缴纳印花税金额=(工程承包收入+工程分包支出)×核定率×适用税率;地产开发企业的产权转移书据核定应缴纳印花税金额=销售(含预售)收入×核定率×适用税率。 纳税人月度收入及支出均衡的,可采用简易方法计算一份应纳税凭证可扣减税款的总限额。

计算公式为: 可扣减税款总限额=应纳税凭证已缴纳印花税金额×(应纳税凭证尚未履行期限/应纳税凭证约定履行期限)二、在中华人民共和国境内书立、领受本条例所列举凭证的单位和个人,都是印花税的纳税义务人,应当按照本条例规定缴纳印花税。

下列凭证为应纳税凭证:(一)购销、加工承揽、建设工程承包、财产租赁、货物运输、仓储保管、借款、财产保险、技术合同或者具有合同性质的凭证;(二)产权转移书据;(三)营业账簿;(四)权利、许可证照;(五)经财政部确定征税的其他凭证。扩展资料:一、印花税纳税单位的各项应税凭证在书立、领受时贴花完税。同时须自行设立印花税专用登记簿,将合同名称、签订日期、税率、对方单位名称、应税凭证所载计税金额、按日、序时逐笔记载,以便于汇总申报及税务部门监督检查。印花税纳税单位应认真填写印花税纳税申报表,在规定期限内报当地主管税务机关。

二、对实行印花税汇总缴纳的单位、按规定报送印花税纳税申报表,对应税凭证的管理仍执行原办法,可不按日序时逐笔登记。三、印花税纳税申报工作均由纳税单位的财务部门负责,并指定专人负责各项应税凭证的管理、印花税的贴花完税工作、按规定填报印花税纳税申报表。四、印花税纳税单位使用印花税票贴花完税的,使用缴款书缴纳税款完税的,以及在书立应税凭证时由监督代售单位监督贴花完税的,其凭证完税情况均应进行申报。

五、凡印花税纳税申报单位均应按季进行申报,于每季度终了后10日内向所在地地方税务局报送"印花税纳税申报表"或"监督代售报告表"。六、申报时间:凡印花税纳税单位均应按季进行申报,于每季度终了后十日内向所在地地方税务机关报送"印花税纳税申报表"或"监督代表报告表"。只办理税务注册登记的机关、团体、部队、学校等印花税纳税单位,可在次年一月底前到当地税务机关申报上年税款。

印花税的纳税期限是在印花税应税凭证书立、领受时贴花完税的。对实行印花税汇总缴纳的单位,缴款期限最长不得超过一个月。印花税是对经济活动和经济交往中书立、领受的应税经济凭证所征收的一种税。

1988年8月,国务院公布了《中华人民共和国印花税暂行条例》。

印花税核定征收计算方法?

工业(商业)企业的购销合同核定应缴纳印花税金额=(销售收入+采购金额)×核定率×适用税率;建筑安装企业的建筑安装工程承包合同核定应缴纳印花税金额=(工程承包收入+工程分包支出)×核定率×适用税率;地产开发企业的产权转移书据核定应缴纳印花税金额=销售(含预售)收入×核定率×适用税率。 纳税人月度收入及支出均衡的,可采用简易方法计算一份应纳税凭证可扣减税款的总限额。

计算公式为: 可扣减税款总限额=应纳税凭证已缴纳印花税金额×(应纳税凭证尚未履行期限/应纳税凭证约定履行期限)扩展资料:第一条 为进一步规范印花税管理,便利纳税人,根据《中华人民共和国税收征收管理法》(以下简称《征管法》)及其实施细则、《中华人民共和国印花税暂行条例》(以下简称《条例》)及其施行细则等相关法律法规,制定本规程。

第二条 本规程适用于除证券交易外的印花税税源管理、税款征收、减免税和退税管理、风险管理等事项,其他管理事项按照有关规定执行。第三条 印花税管理应当坚持依法治税原则,按照法定权限与程序,严格执行相关法律法规和税收政策,坚决维护税法的权威性和严肃性,切实保护纳税人合法权益。第四条 税务机关应当根据《条例》和相关法律法规要求,优化纳税服务,减轻纳税人办税负担,加强部门协作,提高印花税征管质效,实现信息管税。

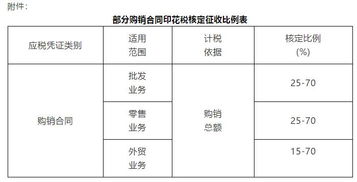

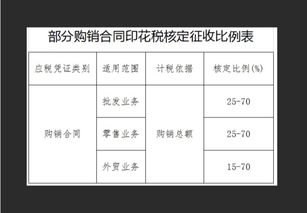

购销合同印花税核定比例是多少

一、工业企业 印花税 购销合同 的应纳税凭证计税项目为主营业务收入与非劳务类其他业务收入,核定征收比例为80%.02 二、商业企业印花税购销合同的应纳税凭证计税项目为主营业务收入与非劳务类其他业务收入,核定征收比例为50%.02 三、其他企业印花税购销合同的应纳税凭证计税项目为主营业务收入与非劳务类其他业务收入,核定征收比例为100%. 《 民法典 》第四百七十条 合同的内容由当事人约定,一般包括下列条款: (一)当事人的姓名或者名称和住所; (二)标的; (三)数量; (四)质量; (五)价款或者报酬; (六)履行期限、地点和方式; (七) 违约责任 ; (八)解决争议的方法。 当事人可以参照各类合同的示范文本订立合同。

舟山市印花税核定比例

一、工业企业(包括加工业)的购销合同印花税,按照销售(营业)收入的70%比例核定征收。二、商业企业(包括外贸企业)的购销合同印花税,按照销售(营业)收入的40%比例核定征收。

三、本公告自2019年1月1日起施行。

《宁波市地方税务局转发财政部 国家税务总局关于印花税若干政策的通知》(甬地税二〔2006〕268号)第一条购销合同核定征收印花税的行业合同签订比例中“工业企业(包括加工业)按照销售(营业)收入的80%比例核定;商业企业按销售(营业)收入的50%比例核定;外贸企业按销售(营业)收入的100%比例核定”的规定同时废止。

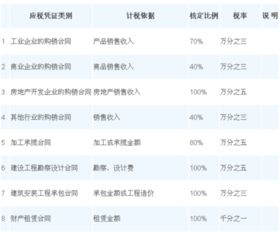

印花税是怎么计算的?

1、购销合同:按销售收入的×万分之三。 2、加工承揽合同:按加工或承揽的收入×万分之五。

3、建筑工程勘察、设计合同:按承包的金额×万分之三。

4、建筑、安装工程承包合同:按承包的金额×万分之三。 5、财产租赁合同:按租赁的金额×千分之一。 6、货物运输合同:按运输的费用×万分之五。 7、仓储、保管合同:按保管、仓储的费用×千分之一。

8、借款合同:按照借款的金额×万分之零点五。 9、财产保险合同:按保险费的金额×千分之一。 10、技术、服务等合同:按合同所载的金额×万分之三。

11、产权转移书据、专利权、专有技术使用权转移书据:按书据所载的金额×万分之五。 12、营业账簿包括生产经营账册,按实收资本和资本公积合计金额的万分之五贴花。 13、权利、许可证照,每件贴花五元。

拓展资料: 印花税是对在经济活动和经济交往中书立、领受具有法律效力的凭证的行为征收的一种税。其因采用在应税凭证上粘贴印花税票作为完税的标志而得名。印花税法是调整印花税征纳关系的法律规范的总称。

印花税征税范围: 印花税的征税范围是在我国境内书立或领受的各种应纳税凭证。它是通过印花税税目体现的,凡列入税目的属于征税范围,未列入的则不征税。具体包括以下几种: (1) 各类合同或具有合同性质的凭证。包括购销、加工承揽、建筑工程承包、财产租赁、货物运输、仓储保管、借款、财产保险、技术合同或者其他具有合同性质的凭证。

具有合同性质的凭证,是指具有合同效力的协议、契约、合约、单据、确认书及其他各种名称的凭证。 (2) 产权转移书据。是指单位和个人产权的买卖、继承、赠与、交换、分割等所立的书据。具体包括财产所有权、著作权、商标权、专利权、专有技术权等转移书据。

另外,对土地使用权出让合同、土地使用权转让合同、商品房销售合同按产权转移书据征收印花税。 (3) 营业账簿。是指单位或者个人记载生产、经营活动的财务会计核算账簿。营业账簿按其反映的内容可分为记载资金的账簿和其他账簿。

记载资金的账簿,是指载有固定资产原值和自有流动资金的总分类账簿,或者专门设置的记载固定资产原值和自有流动资金的账簿。其他账簿,是指除上述账簿以外的账簿,包括日记账簿和各种明细分类账簿。 (4) 权利、许可证照。

包括政府部门发给的房屋产权证、工商营业执照、商标注册证、专利证、土地使用证等。 (5) 经财政部确定征税的其他凭证。如纳税人以电子形式签订的各类应税凭证。

根据税收管辖的属地原则,印花税的征税范围,不仅限于在我国境内书立、领受的凭证,而且包括在境外书立、领受但在我国境内使用,在我国境内具有法律效力,受我国法律保护的凭证。

通过上面的了解,我们知道了"怎么看印花税的核定比例?印花税的核定依据和核定比例是怎么算出的"相关知识信息,如果您对此类业务还有其它的问题,可以向我们的专业顾问了解更多相关信息。

标签:印花税核定计税依据比例

标题:怎么看印花税的核定比例?印花税的核定依据和核定比例是怎么算出的

链接:https://www.sjzzzdb.com/key/352.html

百度搜索:怎么看印花税的核定比例?印花税的核定依据和核定比例是怎么算出的